Несмотря на волатильность цен на биткоин и пятимесячные минимумы, несколько ключевых индикаторов указывают на то, что быки по-прежнему могут одержать верх, намекая на потенциальное восстановление ценовой траектории BTC.

Бычья дивергенция повышает перспективы восстановления BTC

В начале этого месяца Биткоин столкнулся с турбулентностью, упав более чем на 10,50% и составив около 57 000 долларов по состоянию на 7 июля. В самый низкий момент BTC достиг отметки в 53 550 долларов, что было вызвано опасениями падения рынка из-за продолжающегося возмещения Mt.Gox более 140 000 BTC своим клиентам и ликвидации BTC правительством Германии.

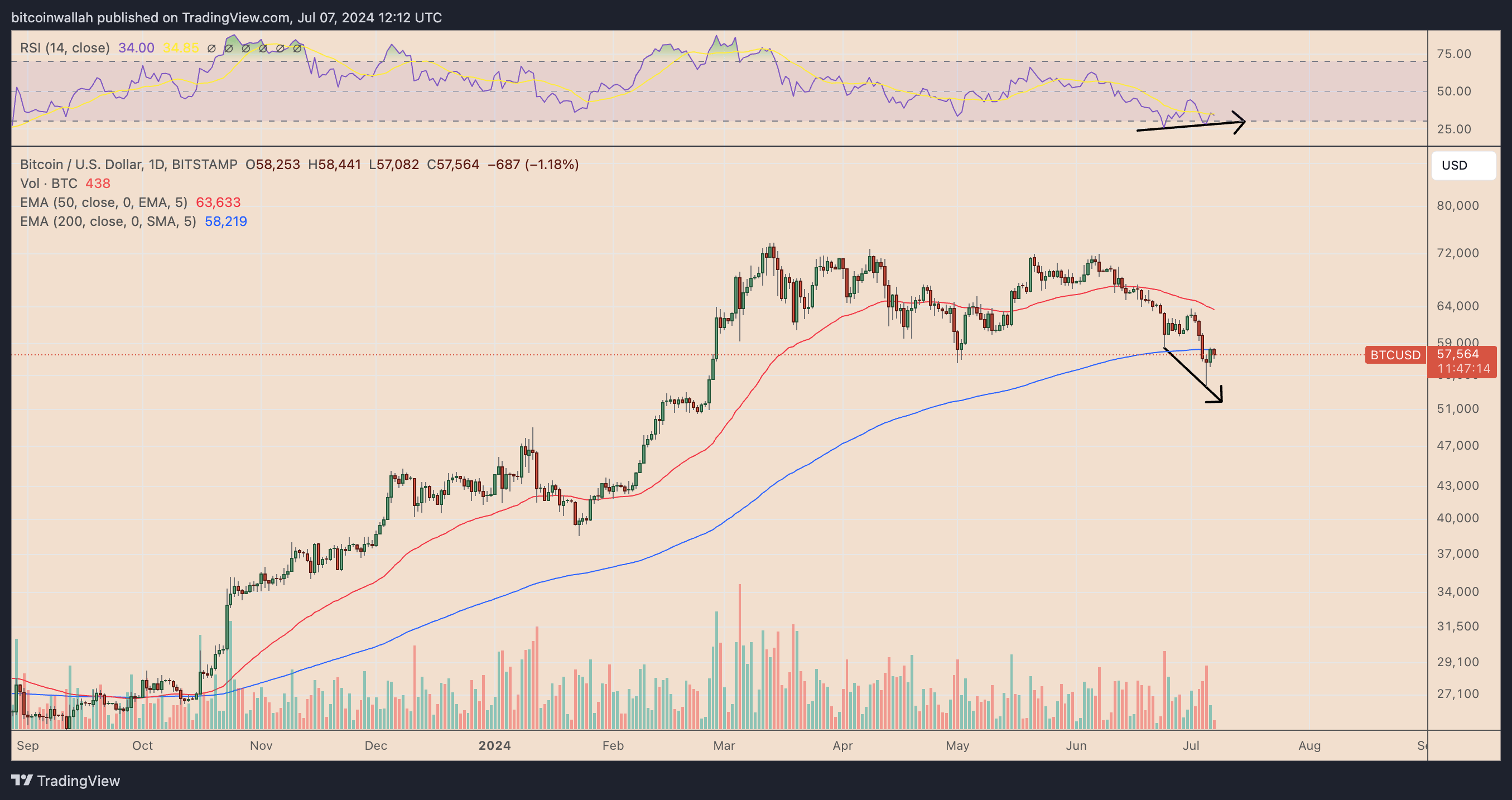

Последнее снижение цены биткоина сопровождалось увеличивающимся расхождением между падающими ценами и растущим индексом относительной силы (RSI). Обычно это расхождение указывает на то, что давление со стороны продавцов ослабевает, даже несмотря на то, что цена продолжает падать.

Рисунок 1. Дневной ценовой график пары BTC/USD. Источник: TradingView.

В техническом анализе этот сценарий часто предполагает потенциальный разворот или замедление текущего нисходящего тренда, намекая на то, что Биткоин вскоре может восстановиться, ведь настроения на рынке снова станут бычьими.

Бычий молот RSI перепродан

Два других классических технических индикатора поддерживают сценарий бычьего разворота. Во-первых, 5 июля Биткоин сформировал свечную модель бычьего молота, которая характеризуется небольшим телом на верхнем конце дневной свечи с длинной тенью снизу и короткой - сверху. Аналогичная ситуация наблюдалась и в мае.

Во-вторых, дневное значение Bitcoin RSI колеблется вблизи порога перепроданности в 30, что часто предшествует периоду консолидации или восстановления. Аналитик Джейкоб Кэнфилд прогнозирует, что этот показатель может сигнализировать о восстановлении, и BTC потенциально вернется к своему «прежнему максимуму диапазона» в размере более 70 000 долларов.

Рисунок 2. Источник: X.

Вероятность изменения процентных ставок в сентябре растут

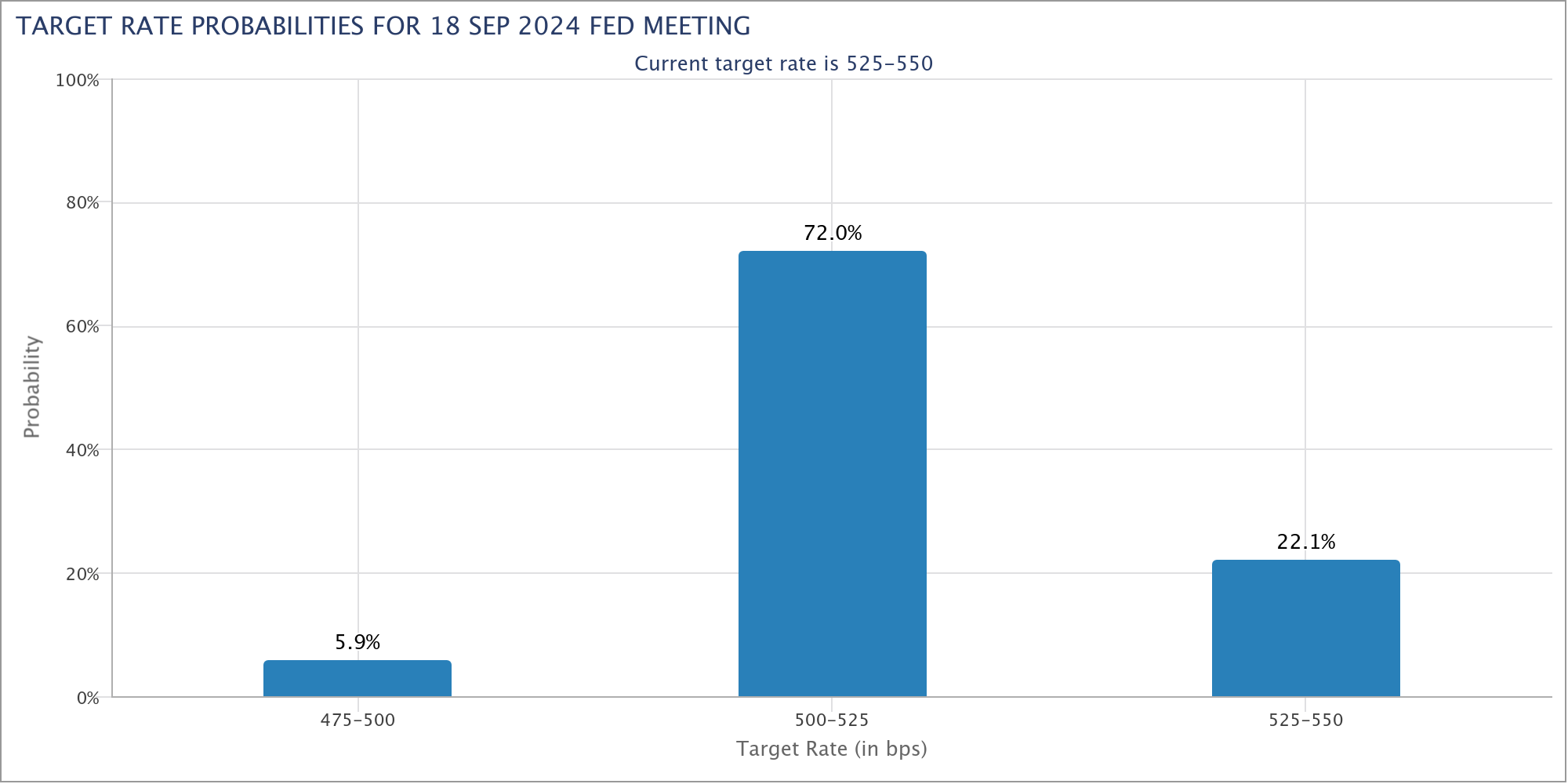

Способность Биткоина возобновить рост в ближайшие недели еще больше возрастает из-за вероятности изменения процентных ставок в сентябре.

Согласно данным, собранным CME, по состоянию на 7 июля трейдеры с Уолл-стрит с вероятностью 72% ожидали, что Федеральная резервная система снизит процентные ставки на 25 базисных пунктов. Месяц назад такая же вероятность составляла 46,60%.

Рисунок 3. Вероятность принятия целевой ставки на заседании ФРС 18 сентября 2024 года. Источник: CME.

Ожидания снижения процентных ставок возросли из-за замедления темпов найма в Соединенных Штатах.

Когда рынок труда слабеет, ФРС часто рассматривает возможность снижения процентных ставок для стимулирования экономической активности. Как правило, более низкие процентные ставки являются благоприятными для Биткоина и других более рискованных активов, так как они делают менее привлекательными такие традиционные безопасные инвестиции, как казначейские облигации США.

Инвесторы в биткоин-ETF возвращаются после июльского спада

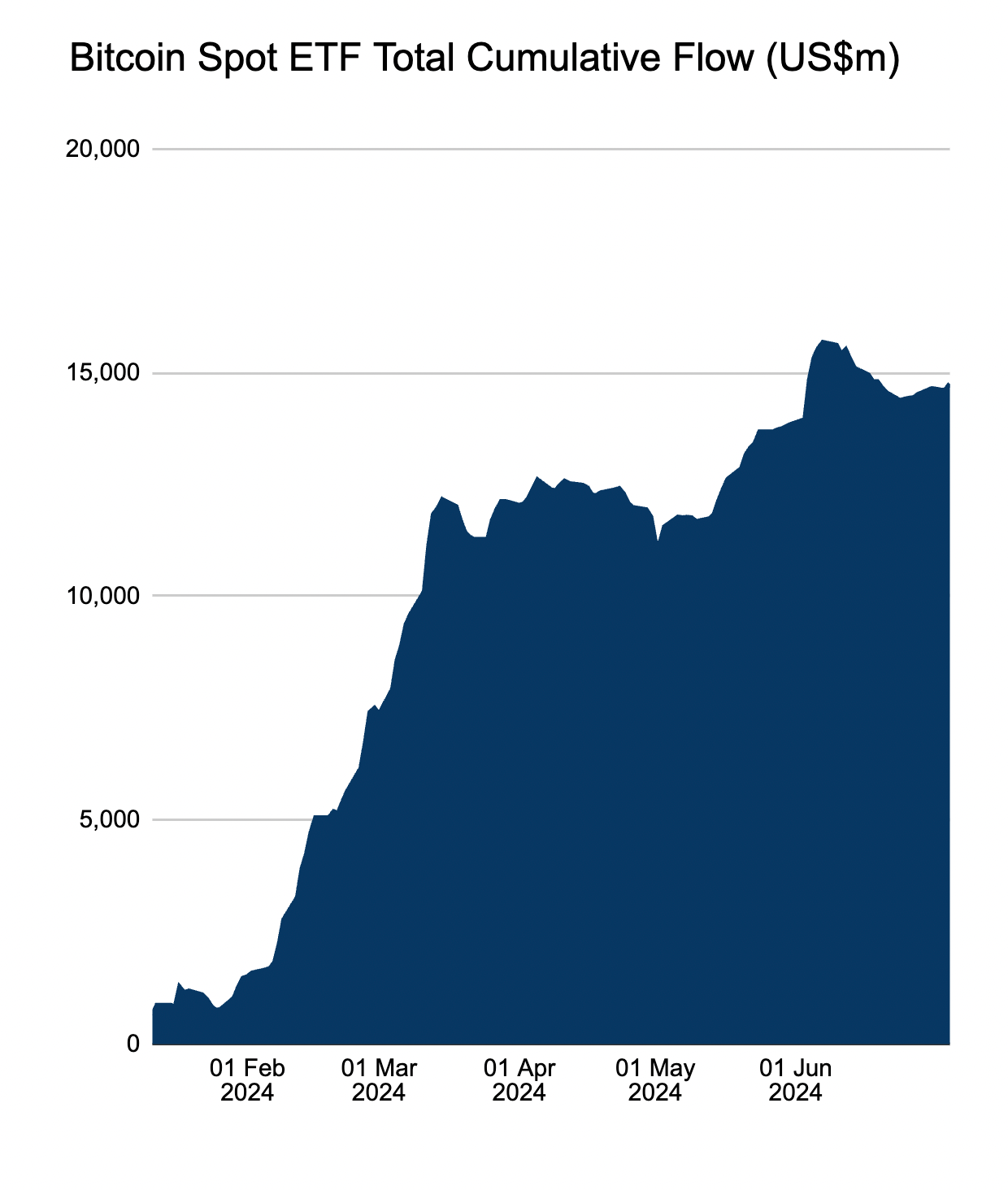

Еще одним оптимистичным показателем для рынка BTC является возобновление притока средств в американские спотовые биткоин-биржевые фонды (ETF) после двух дней последовательного оттока.

Согласно данным Farside Investors, 5 июля, когда в США были опубликованы данные по безработице, эти фонды в совокупности привлекли BTC на сумму 143,10 миллиона долларов, что указывает на растущую готовность к риску среди инвесторов с Уолл-стрит.

Рисунок 4. Совокупный приток средств в Биткоин-ETF. Источник: Farside Investors.

Биткоин-фонд Fidelity Wise Origin (FBTC) возглавил приток средств в размере 117 миллионов долларов. В Bitwise Bitcoin ETF (BITB) чистый приток составил 30,2 миллиона долларов, а в ARK 21Shares Bitcoin ETF (ARKB), наряду с VanEck Bitcoin Trust (HODL), зафиксирован приток в размере 11,3 миллиона долларов и 12,8 миллиона долларов соответственно.

Напротив, у Grayscale Bitcoin Trust (GBTC) чистый отток составил 28,6 миллиона долларов.

Денежная масса в США снова растет

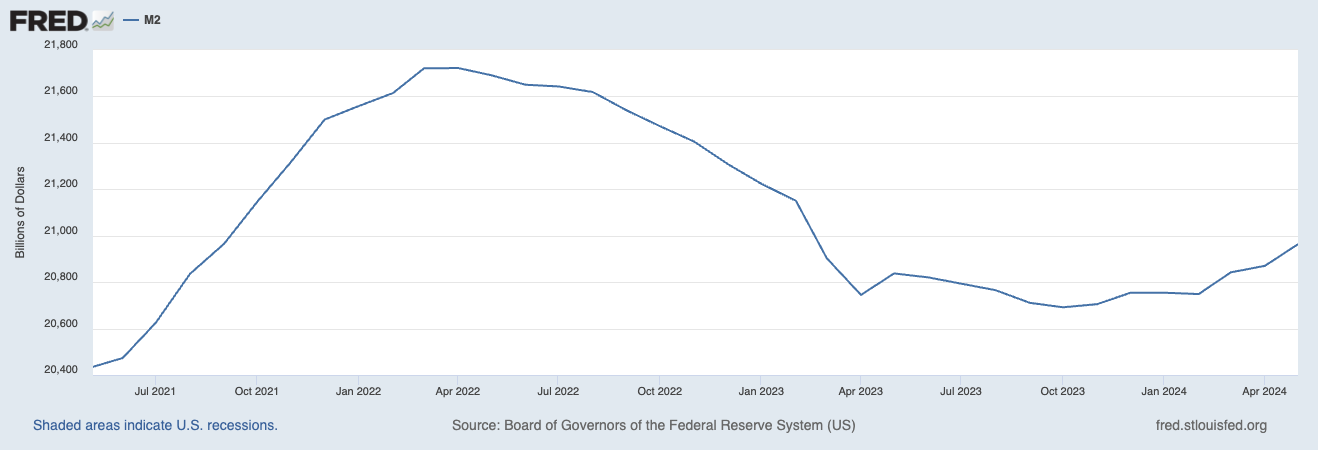

Недавний рост предложения M2 в США - показателя денежной массы, который включает наличные, чековые депозиты и легко конвертируемые наличные активы, такие как сберегательные депозиты, ценные бумаги денежного рынка и другие срочные депозиты, - еще больше указывает на рост Биткоина.

По состоянию на май 2024 года денежная масса М2 увеличилась примерно на 0,82% в годовом исчислении, сократив свое совокупное падение с пикового показателя в 4,74% в октябре 2023 года примерно до 3,50%.

Рисунок 5. Общая денежная масса в США. Источник: FRED.

Рост предложения M2 благоприятен для Биткоина, поскольку он увеличивает ликвидность в экономике. Увеличение количества денег в обращении приводит к увеличению инвестиций в более рискованные активы, такие как биткоин, поскольку традиционные инвестиции, такие как сбережения и облигации, приносят меньшую доходность.

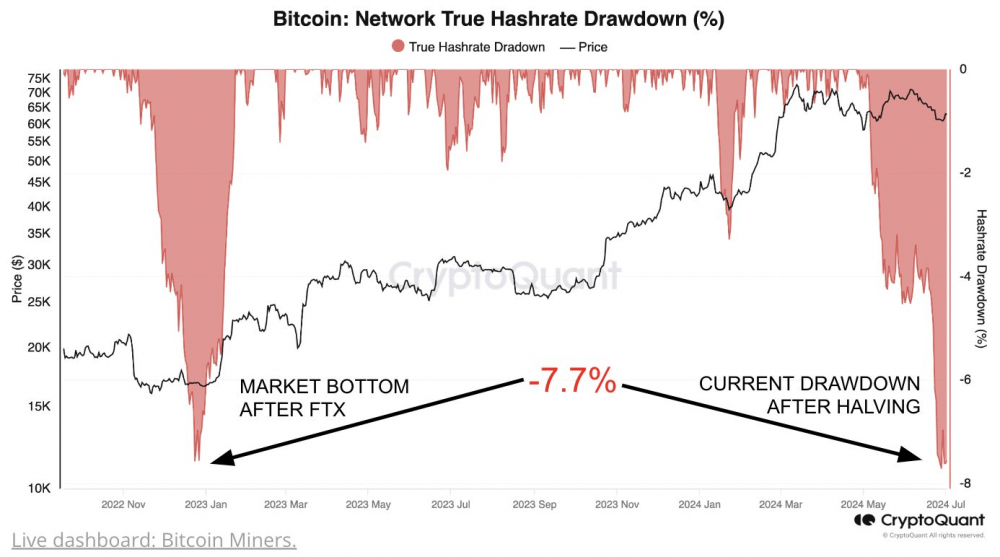

Капитуляция биткоин-майнеров указывает на снижение цены BTC

Показатели капитуляции биткоин-майнеров приближаются к уровням, которые наблюдались во время падения рынка после краха FTX в конце 2022 года, что указывает на потенциальное падение BTC. Капитуляция майнеров происходит, когда майнеры сокращают операции или продают часть своих добытых биткоинов и резервов, чтобы остаться на плаву, заработать доходность или застраховаться от рисков, связанных с биткоинами.

За последний месяц аналитики рынка отметили несколько признаков капитуляции, в течение которого цена Биткоина упала с 68 791 доллара до 53 550 долларов. Одним из заметных признаков является значительное снижение Биткоин-хэшрейта - общей вычислительной мощности, которая обеспечивает безопасность сети Биткоин.

Хэшрейт снизился на 7,7%, достигнув четырехмесячного минимума в 576 EH/c после достижения рекордного уровня 27 апреля. Это снижение говорит о том, что некоторые майнеры сворачивают свою деятельность, и это отражает финансовый стресс в сообществе майнинга после халвинга.

Рисунок 6. Реальная просадка хэшрейта в сети Биткоин. Источник: CryptoQuant.

По мере того как более слабые майнеры будут уходить с рынка или сворачивать свою деятельность, более конкурентоспособные майнеры будут получать большую прибыль, что потенциально стабилизирует их деятельность и уменьшит необходимость в продаже BTC. Эти показатели сигнализируют о том, что рынок биткоина, возможно, приближается к своему дну, подобно предыдущим циклам, когда распродажи майнеров и сокращение операционной деятельности предшествовали восстановлению рынка.

Эта статья не содержит советов или рекомендаций по инвестированию. Каждое инвестиционное и торговое действие сопряжено с риском, и читателям следует провести собственное исследование при принятии решения.

"

"