Стейблкоины в авангарде

Стейблкоины только что отчитались о рекордном квартальном росте: чистый объем эмиссии в 3 квартале оценивается в 45,6-46 млрд долларов США.

Это на 324% больше, чем 10,8 млрд долларов США во 2 квартале, и это явный признак того, что на рынок возвращаются новые средства.

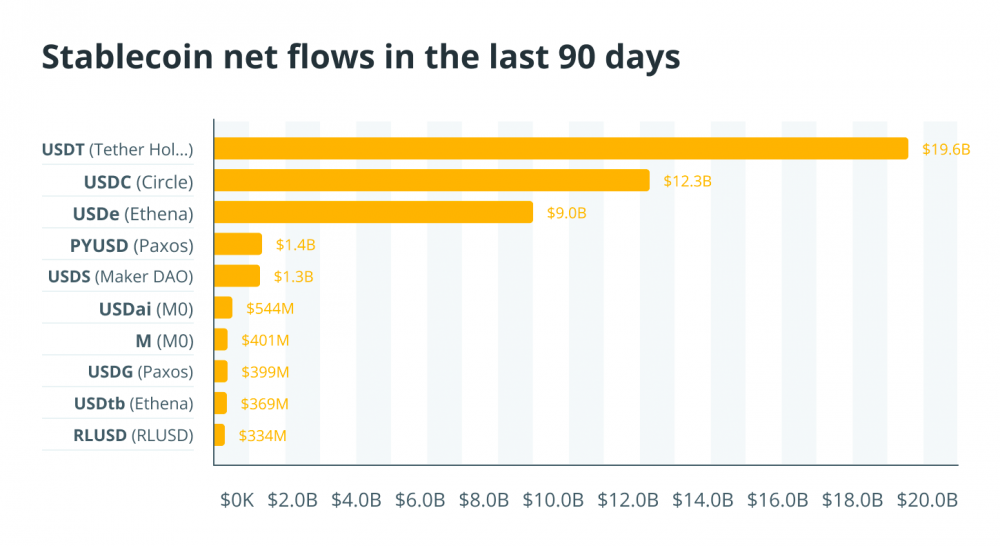

Резкий рост был обусловлен рядом эмитентов: Tether (USDT) пополнился примерно на 19,6 млрд долларов США, USDC от Circle - примерно на 12,3 млрд долларов США, а Ethena (USDe) - примерно на 9 млрд долларов США. В этом плане масштаб рынка сочетается с растущим интересом к новым проектам, ориентированным на доходность.

Если посмотреть на ситуацию в целом, в настоящее время общий объем эмиссии стейблкоинов находится в диапазоне от 290 до 310 млрд долларов США. DefiLlama показывает около 300 млрд долларов США в обращении, в то время как последние отраслевые подсчеты говорят о приближении к 290 млрд долларов США за последние 30 дней.

В любом случае картина остается прежней: более крупная и ликвидная база стейблкоинов лежит в основе торговли, поддерживает обеспечение децентрализованного финансирования (DeFi) и обеспечивает межбиржевые расчеты.

«Чистый рост» - это количество выпущенных токенов за вычетом погашений, что является самым точным показателем того, сколько новых токенов фактически осталось после вывода средств.

Кто лидировал?

Большая часть чистого роста в 3 квартале пришлась на следующие стейблкоины:

- USDT: лидер с 19 600 000 000 долларов, что укрепило его доминирующее положение на централизованных площадках и в сетях уровней L1 и L2.

- USDC: его показатель в 12 300 000 000 долларов демонстрирует ускорение, соответствующее более широкому распространению и более легкому доступу.

- USDe: прирост 9 000 000 000 долларов, что подчеркивает спрос на модели, привязанные к доходности, несмотря на продолжающиеся споры о рисках, дизайне и рыночной конъюнктуре.

За пределами тройки лидеров, USD PayPal и USDS Sky зафиксировали около 1 400 000 000 и 1 300 000 000 долларов квартального притока соответственно. Новые участники рынка, такие как RLUSD от Ripple и USDtb от Ethena, также зафиксировали меньший, но устойчивый рост с низкой базы.

В преддверии следующего квартала возникают два вопроса: сможет ли USDC и дальше сокращать разрыв с USDT? И сможет ли USDe сохранить свою высокую скорость обращения в условиях рыночных изменений и вмешательства регуляторных или политических изменений?

В соответствии с режимом ЕС «Рынки криптовалютных активов» (MiCA), стейблкоин может быть классифицирован как «значимый», если он превышает такие пороговые значения, как более 10 миллионов пользователей, более 5 миллиардов евро в стоимости или резервах или более 2,5 миллионов транзакций в день (и более 500 миллионов евро в ежедневном объеме), что повлечет за собой ужесточение надзора со стороны European Banking Authority (EBA).

Где оседали деньги?

В блокчейне большая часть новых долларов накапливается там, где уже есть глубина.

- Ethereum продолжает доминировать, на его долю приходится более 50% от общего объема предложения стейблкоинов (более 150 000 000 000 долларов).

- Tron остается на 2 месте с объемом около 76 миллиардов долларов, выступая предпочтительным маршрутом для розничных переводов с низкой комиссией.

- Solana поднялась на третье место с объемом собственных стейблкоинов более 13 000 000 000 долларов, что обусловлено расширением активности DeFi и способов оплаты.

Это распределение отражает то, с чем пользователи ежедневно сталкиваются: Ethereum - за ликвидность и компонуемость, Tron - за скорость и незначительные издержки, а Solana - за более плавный и высокопроизводительный процесс.

Что является причиной нового роста популярности стейблкоинов?

Сочетание изменений в политике, рыночных факторов и модернизации инфраструктуры помогло подготовить почву.

- Ясность политики: GENIUS Act создал первую в США рамочную основу для платежных стейблкоинов, предоставив сетям и эмитентам большую уверенность в масштабировании.

- Доходность и перенос: привлекательные ставки и рост объема токенизированных казначейских облигаций США, объем которых вырос примерно с 4 000 000 000 долларов в начале 2025 года до более чем 7 000 000 000 долларов к июню 2025 года, привлекли дополнительный капитал в блокчейн.

- Улучшение инфраструктуры: более широкая интеграция платежей и обмена, а также более быстрая и дешевая инфраструктура уровней 1 и 2 сделали использование стейблкоинов более плавным, чем год назад.

- Ротация рисков: инвесторы вкладывали средства в стейблкоины в условиях нестабильной рыночной конъюнктуры.

Победители и то, что скрывают цифры

USDT и USDC захватили большую часть новых денег, чему способствовали их листинг на биржах, широкий выбор торговых пар и удобный доступ через банки и приложения.

Вместе они занимают более 80% рынка, и новые правила США только укрепляют их позиции.

USDe от Ethena также быстро росла, предлагая доходность, но ее эффективность зависит от плавного хеджирования и рыночной конъюнктуры - любые сбои могут подвергнуть ее стабильность испытаниям.

PYUSD от PayPal укрепился благодаря дистрибуции, в то время как Binance USD (BUSD) продолжал сворачиваться, что подчеркивает важность лицензирования и банковских партнеров.

Однако рекордный рост не означает рекордного использования: за последний месяц количество активных адресов сократилось примерно на 23%, а объем переводов - на 11%. Значительная часть новых средств больше похожа на деньги, хранящиеся на обочине, чем на деньги, активно движущиеся через систему.

Ликвидность по-прежнему неравномерно распределена между площадками и сетями, что усиливает колебания в стрессовые моменты. Такие новые проекты, как USDe, создают новый спрос, но также несут в себе дополнительные риски и уже подвергаются повышенному контролю со стороны европейских регулирующих органов.

Цифры, о которых идет речь, внушительны, но реальная история заключается в том, превратится ли это предложение в долгосрочную деятельность.

На что следует обратить внимание далее?

Вот несколько ключевых сигналов, за которыми стоит следить по мере развития рынка.

- Создание или изъятие: был ли скачок на 46 000 000 000 долларов в 3 квартале разовым всплеском или началом нового цикла?

- Спред эмитентов: сможет ли USDC продолжить приближаться к USDT, и сможет ли USDe поддерживать рост без снижения стабильности? Ключевым показателем станет раскрытие информации о резервах.

- Ротация блокчейна: Ethereum, Tron и Solana продолжат борьбу за долю - посмотрим, сохранятся ли изменения.

- ETF: стандарты листинга SEC и новые опционы SOL на CME могут стабилизировать приток капитала за счет повышения ликвидности и хеджирования.

- Развертывание политики: правила GENIUS Act в США и MiCA в Европе будут определять, кто, где и на каких условиях выпускает криптовалюту.

- Долларовый стек в блокчейне: токенизированные казначейские векселя и денежные фонды формируют «доходную ветвь» наряду со стейблкоинами, вероятно, привлекая больше средств в блокчейн.

В конечном счете, прирост в 46 000 000 000 долларов отражает спрос, но реальная проверка заключается в том, сохранится ли это предложение, увеличит ли оно ликвидность и выдержит ли оно следующий политический или рыночный шок.

"

"