Что такое кривые привязки в DeFi?

Кривые привязки (Bonding Curves) - это смарт-контракты, которые алгоритмически определяют цену токена на основе его циркулирующего предложения. По мере приобретения большего количества токенов цена корректируется в сторону повышения, а по мере продажи или изъятия токенов из обращения цена корректируется в сторону понижения.

Этот автоматизированный механизм ценообразования обеспечивает ликвидность для новых токенов без необходимости в традиционных книгах заказов или внешних поставщиках ликвидности. Это достигается путем встраивания ликвидности непосредственно в смарт-контракт токена.

В частности, кривые привязки используют экономические принципы спроса и предложения. Когда спрос на токен растет, что отражается увеличением покупок, смарт-контракт соответственно повышает цену. И когда активность продаж указывает на падение спроса, смарт-контракт снижает цену.

Эта динамическая корректировка происходит алгоритмически на основе предопределенной кривой, которая моделирует взаимосвязь между ценой и поставляемым количеством. Таким образом, кривые привязки обеспечивают автоматизированную децентрализованную ликвидность, которая реагирует на рыночные условия в режиме реального времени.

Как определяется цена в кривых привязки?

Кривые привязки в DeFi корректируют цены токенов в зависимости от предложения, поддерживая различные экономические стратегии и динамику рынка.

Математическое моделирование позволяет проектам настраивать токеномику кривой привязки путем определения уникальных кривых, которые определяют, как изменяется цена токена в зависимости от его предложения. Теоретически нет ограничений на типы кривых, но наиболее распространенные из них бывают нескольких форм:

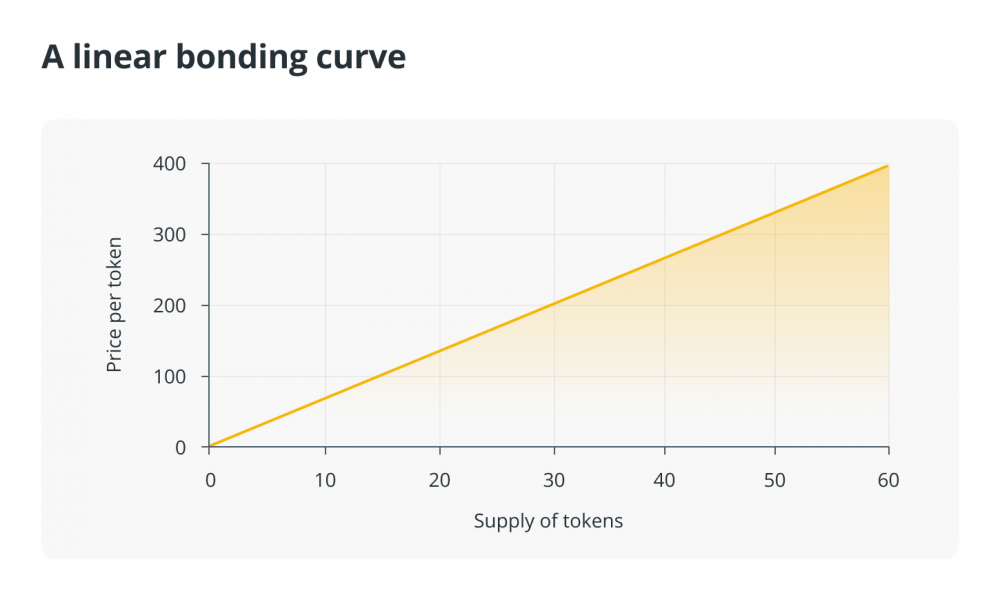

Линейные кривые

Линейные кривые - это простая математическая модель, в которой цена токена увеличивается прямо пропорционально количеству проданных токенов. В этой модели каждый дополнительный отчеканенный или проданный токен увеличивает цену на фиксированную, заранее определенную величину.

Ниже приведено простое графическое представление линейной кривой, где ось X (горизонтальная) представляет предложение токенов, а ось Y (вертикальная) показывает цену каждого токена на этом уровне предложения.

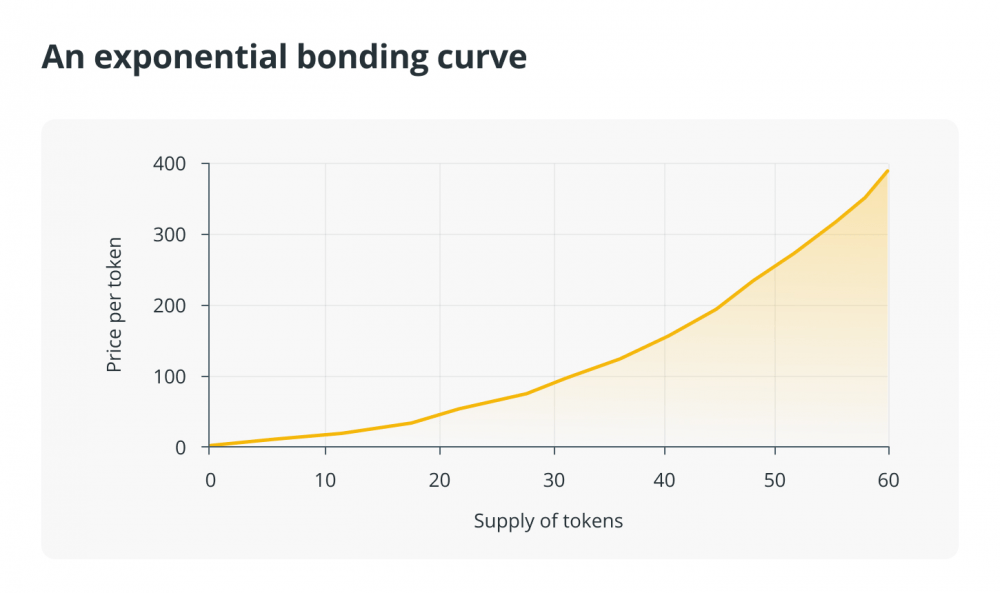

Экспоненциальные кривые

Экспоненциальные кривые заставляют цену токена экспоненциально зависеть от предложения. Это означает, что если предложение удваивается, то цена удваивается еще больше. Даже добавление еще нескольких токенов может привести к большим скачкам цен. Из-за этого токен дорожает намного быстрее.

Эти кривые больше всего вознаграждают ранних покупателей. Чуть позже, когда спрос возрастет, первые пользователи, скорее всего, продадут свои токены по гораздо более высоким ценам. Таким образом, экспоненциальные кривые хорошо подходят для проектов, которые хотят поощрять раннее участие. Первые пользователи берут на себя наибольший риск, но при этом могут получить наибольшую прибыль, если проект увенчается успехом.

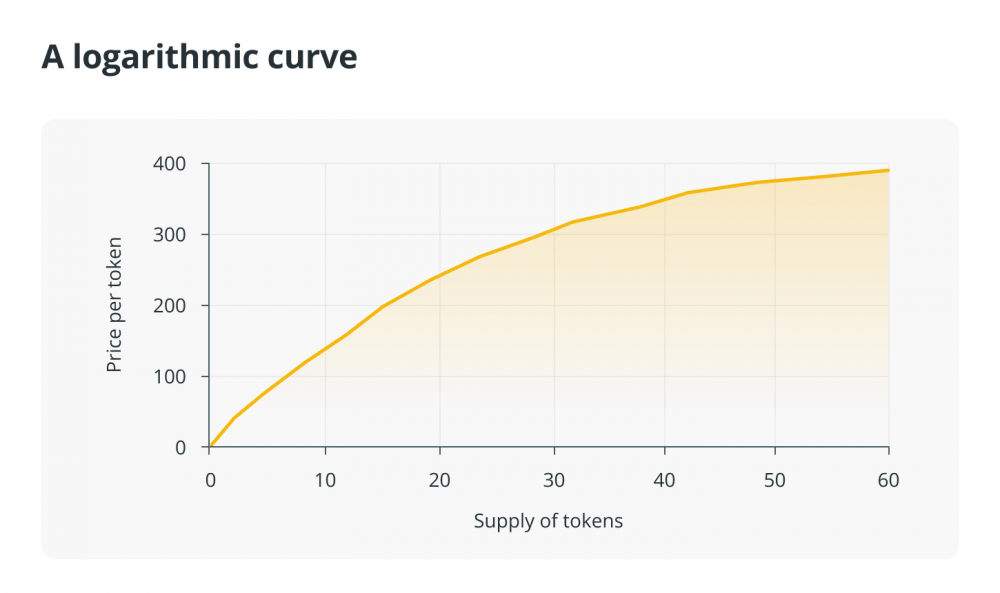

Логарифмические кривые

Логарифмические кривые сначала приводят к быстрому росту цены токена по мере добавления большего количества токенов. Но затем рост цен замедляется по мере расширения предложения. Итак, вначале цена резко возрастает, но со временем выравнивается. Это приносит наибольшую пользу ранним инвесторам, ведь их токены быстро набирают стоимость. Для обеспечения ликвидности потенциал быстрой ранней прибыли может привлечь первых покупателей.

В DeFi, помимо линейной, экспоненциальной и логарифмической моделей, возможны различные типы кривых сцепления. Например, существуют S-образные кривые для поэтапного роста и стабилизации, ступенчатые кривые для повышения цен на основе этапов и обратные кривые для снижения цен по мере роста предложения, каждая из которых адаптирована к конкретным экономическим результатам кривой привязки и целям проекта.

Как используют кривые привязки приложения в DeFi?

Кривые привязки обеспечивают автоматизированную ликвидность токенов и динамическое ценообразование для облегчения проектов, торговли, стейблкоинов, сообществ и управления.

Кривые привязки служат основополагающим механизмом для автоматической загрузки ликвидности в первоначальных предложениях децентрализованной биржи (IDO), позволяя проектам запускать новые токены с динамически корректируемыми резервами пула ликвидности. Эта модель сильно отличается от традиционных книг заказов, обеспечивая непрерывную и алгоритмическую корректировку ликвидности на основе спроса в режиме реального времени. Гибкость динамического ценообразования в блокчейне, которая обеспечивается кривыми привязки, создает новые возможности для распространения токенов и торговли ими.

Такие платформы, как Uniswap и Curve, используют кривые привязки для автономного формирования рынка, повышения ликвидности и обеспечения более эффективной торговли широким спектром токенов, особенно теми, которые в противном случае могли бы страдать от низкой ликвидности.

Кривые привязки играют ключевую роль в протоколах стейблкоинов для создания валютных резервов и поддержания привязок посредством алгоритмической корректировки предложения, обеспечивая стабильность этих цифровых валют полностью децентрализованным образом. Однако такой подход сопряжен с рисками, ведь алгоритмические стейблкоины полностью полагаются на кривые привязки и запрограммированные изменения предложения для поддержания своей привязки.

Например, в мае 2022 года алгоритмический стейблкоин TerraUSD (UST) потерял привязку к доллару в соотношении 1:1 после того, как резкое сокращение банковских резервов истощило его резервы. Это показывает, что децентрализованные алгоритмические стейблкоины по-прежнему сталкиваются с проблемами стабильности по сравнению с моделями, обеспеченными активами.

Когда спрос быстро падает, алгоритмические стейблкоины могут не суметь достаточно быстро скорректировать предложение, чтобы сохранить свою привязку. Таким образом, хотя кривые привязки допускают децентрализованные механизмы стабильности, они еще не доказали свою полную устойчивость к банковским операциям по сравнению с альтернативами, обеспеченными залогом.

Кривые привязки облегчают непрерывные модели токенов в DeFi, которые обеспечивают автоматическую загрузку ликвидности, автономное формирование рынка и динамическое ценообразование, адаптированное к спросу в режиме реального времени.

Они играют важную роль в управлении децентрализованной автономной организацией (DAO), позволяя приобретать токены для голосования с помощью кривых привязки, которые увязывают инвестиции с участием в управлении и гарантируют, что ценообразование отражает уровень приверженности DAO.

Как используют кривые привязки децентрализованные биржи (DEXs)?

Кривые привязки обеспечивают индивидуальную автоматизированную децентрализованную ликвидность и ценообразование для различных децентрализованных бирж (DEXs).

Uniswap

Uniswap использует формулу постоянного продукта, определенный тип кривой привязки, для своего протокола Automated Market Maker (AMM). Эта формула обеспечивает ликвидность за счет поддержания постоянного продукта между количествами двух активов в любом заданном пуле ликвидности. Например, если пул содержит эфир (ETH) и другой токен, произведение их количества остается постоянным, определяя цену на основе динамики спроса и предложения. Этот подход обеспечивает непрерывную ликвидность и определение цен без использования традиционных книг заказов.

Curve Finance

Curve Finance в DeFi фокусируется на стейблкоинах и использует специализированную кривую привязки, оптимизированную для активов, которые, как предполагается, имеют равную стоимость. Его кривая привязки предназначена для уменьшения проскальзывания и поддержания стейблкоинов на тесно привязанные активы, такие как различные стейблкоины, привязанные к доллару США. Кривая является более пологой для пар активов со схожими значениями, что сводит к минимуму влияние сделок на изменения цен, что делает ее эффективной для обмена между стейблкоинами.

Balancer

Balancer использует обобщенную версию формулы продукта Constant, позволяя пользователям создавать пулы ликвидности, содержащие до восьми активов в любой взвешенной пропорции. Эта гибкость позволяет пользователям создавать свои собственные самобалансирующиеся портфели и пулы ликвидности с пользовательской кривой привязки, определяющей соотношение между ценами и количествами активов пула. Подход Balancer расширяет полезность Bonding Curves за пределы пулов из двух активов, приспосабливая более широкий спектр торговых стратегий и методов управления портфелем.

Какие проблемы связаны с внедрением кривых привязки?

Кривые привязки сталкиваются с проблемами моделирования, безопасности и законодательства, которые требуют тщательного тестирования, аудита и анализа соответствия требованиям для надлежащего проектирования, развертывания и регулирования автоматизированных систем ценообразования токенов.

Разработка подходящих форм кривых, которые согласуют стимулы и поощряют желаемое поведение рынка, требует тщательного моделирования и тестирования. Например, слишком крутые или неглубокие кривые могут привести к манипулированию ценами.

Безопасность смарт-контрактов, выполняющих кривые привязки, должна быть проверена для защиты от эксплойтов, которые могут нарушить целостность цены. Кроме того, необходимо оптимизировать смарт-контракты, чтобы минимизировать затраты на газ при автоматизированных сделках.

Обеспечение безопасности смарт-контрактов, управляющих кривыми привязки, имеет решающее значение, ведь недостатки могут привести к арбитражу или манипуляциям. Этот риск помогают снизить нормальная проверка, поиск ошибок и аудиты. Текущие исследования направлены на создание динамических кривых, которые могут быть алгоритмически скорректированы в соответствии с рыночными условиями.

Нормативный режим кривых привязки по-прежнему остается открытым вопросом. Большинство юрисдикций не предоставили четких указаний относительно того, являются ли AMM, как и Bonding Curves, регулируемыми торговыми площадками или эмитентами ценных бумаг.

Проекты должны тщательно анализировать права, предоставляемые токенами, продаваемыми через кривые привязки, в зависимости от юрисдикции. Местные нормативные акты, которые касаются криптоактивов и ценных бумаг, различаются в разных регионах.Например, если токены дают владельцам право на получение прибыли, права на управление и т.д., в некоторых юрисдикциях они могут считаться ценными бумагами, что требует соблюдения соответствующих положений о ценных бумагах.

Однако другие юрисдикции могут быть более гибкими в классификации полезных токенов, в том числе тех, что имеют дополнительную прибыль или права на управление. Таким образом, проектам следует пересмотреть нормативные акты на своих целевых рынках.

Многие проекты используют модель Utility Token, где токены предоставляют доступ исключительно к продуктам или услугам проекта без каких-либо прав на получение прибыли или возможностей управления для владельцев. Во многих случаях этот ограниченный дизайн токена позволяет избежать соответствия юридическим определениям ценной бумаги.

Однако правила "Знай своего клиента" (KYC) и "Борьба с отмыванием денег" (AML) могут по-прежнему применяться даже к токенам чистой полезности. Эти правила требуют проверки личности пользователя и источников средств.

Чтобы ориентироваться в этом сложном ландшафте, проекты должны обращаться за юридической консультацией. Нормативный режим крипто-токенов продолжает меняться в разных юрисдикциях. Текущие изменения в законодательстве могут обеспечить более четкие рамки для разработки совместимых реализаций токенов и систем привязки кривых.

Комментарии

Комментарии для сайта Cackle